मञ्जु थापा/राजन अधिकारी

दैनिक जीवनमा भएको जोखिम व्यवस्थापन गर्ने वैज्ञानिक माध्यम बीमा हो । बीमा दुई प्रकारको हुन्छ । निर्जिवन र जीवन बीमा । बीमितको कुनै पनि कारणले निधन भएमा निजको हकवालालाई कुनै निश्चित रकम भुक्तानी गर्ने गरी बीमा कम्पनी र व्यक्ति बिच भएको करार नै जीवन बीमा हो । जीवन बीमा व्यवसाय गर्ने गरी प्रचलित कानून बमोजिम सन्चालनमा रहेका संस्था जीवन बीमा कम्पनी हुन् । हाल नेपालमा १७ वटा जीवन बीमा गर्ने कम्पनीहरु संचालनमा छन् । बजारिकरण, जोखिमाङ्कन, पुनर्बीमा तथा दाबी भुक्तानी जीवन बीमा कम्पनीका चार आधारभुत कामहरु हुन् । जस मध्ये कम्पनीको जोखिमाङ्कन क्षमताले कम्पनीको दिगोपनालाई सबैभन्दा वढी प्रभाव पार्दछ । तसर्थ जोखिमाङ्कन जीवन बीमाको सबैभन्दा महत्वपुर्ण काम हो । कम्पनी दिगो हुन प्रुडेन्ट जोखिमाङ्कन क्षमता हुनै पर्दछ ।

जीवन बीमा हुने प्रकृयाका बारेमा कुरा गर्दा, सामान्यतया जीवन बीमा गर्न चाहने व्यक्तिले आवश्यक जानकारी र कागजात सहित कम्पनीमा प्रस्ताव बुझाउदछ । सम्भावित बीमितले पेश गरेको कागजात र जानकारीको आधारमा प्रस्तावित बीमितमा निहित भएको जोखिमको विष्लेषण गरिन्छ । जसलाई बीमाको भाषामा जोखिमाङ्कन भनिन्छ । जोखिमाङ्कनको परिणामले जोखिम लिने, लिने वा शर्त लिने निर्धारण गर्दछ । बीमा कम्पनीले जोखिमाङ्कन गर्दा आफ्नो दिग्दर्शन अनुसार जोखिम वर्गिकरण गरी जोखिम लिन मिल्ने भएमा स्वीकार गर्दछ । सामान्य बीमाशुल्क दरमा लिन नमिल्ने भएमा बीमाशुल्कमा थप जोखिम बापत लोडिङ्ग लगाएर स्वीकार गर्न सक्छ । यदि जोखिम स्वीकार गर्न नमिल्ने भएमा अस्वीकार गर्दछ । यसरी बीमा कम्पनीहरुले सबै बीमा गर्न चाहनेको बीमा गर्दैन साथै सबैलाई एउटै शर्तमा पनि गर्दैन । जीवन बीमामा जोखिमाङ्कन गर्ने दुई आधारमा हुन्छन्, मेडिकल र नन मेडिकल । मेडिकल जोखिमाङ्कनमा सम्भावित बीमितको स्वास्थ्यसङ्ग सम्बन्धित जोखिमको मुल्याङ्कन गरिन्छ भने नन मेडिकलमा वित्तिय जोखिम सहित अन्य जोखिमहरुको मुल्याङ्कन गरिन्छ । सम्भावित बीमितमा निहित वित्तिय जोखिमको मुल्याङ्कनलाई वित्तिय जोखिमाङ्कन भनिन्छ ।

कुनै पनि जीवन बीमा प्रस्तावकको वित्तिय जोखिमाङ्कनको गर्दा मुख्यत दुई कुराहरुलाई ध्यानमा राखिन्छ । पहिलो रक्षावरण गर्न चाहेको रकम र आवेदकको आम्दानी बिच तालमेल छ कि छैन हेरिन्छ । कम आय भएका आवेदकले धेरै बीमाङ्कको लागि प्रस्ताव दिएको खण्डमा की सम्भावित बीमितको स्वास्थ्यमा गम्भिर समस्या परेको हुन सक्छ कि प्रस्तावित बीमितको वित्तिय दायित्वको भार बढी भएर बीमाको माध्यमबाट दायित्व पुरा गर्न खोजेको हुन सक्छ । यस्तो अवस्थामा छोटो समयमै मृत्यु दाबी पर्ने सम्भावना बढी हुन्छ । त्यसै गरी आय भन्दा बढीको बीमा गर्न चाहेको अवस्थामा प्रस्तावकले सम्पत्ति सुद्धिकरण गर्न चाहेको पनि हुन सक्छ । यसरी सामान्य अवस्थामा खराब मनसायले गरिएको जीवन बीमामा आम्दानी र बीमाङ्क रकममा तालमेल हुदैन । त्यसैगरी आवेदकको निरन्तर बीमाशुल्क भुक्तानी गर्न सक्ने क्षमता छ कि छैन हेरिन्छ । बीमितको वित्तिय क्षमताले बीमालेखको निरन्तरतालाई निर्धारण गर्दछ । कुनै पनि बीमितले आर्थिक क्षमता भन्दा बढीको जीवन बीमा गरेको खण्डमा बीमाशुल्कको किस्ता निरन्तर तिर्न गाह्रो पर्छ । परिणाम स्वरुप यस्ता बीमालेखमा व्यतित हुन्छन् । व्यतित भएका बीमालेखले न त बीमितलाई फाईदा गर्छ न त बीमा कम्पनीलाई नै । त्यसैगरी उपयुक्त तरिकाले वित्तिय जोखिमाङ्कन नभएको खण्डमा बीमालेख समर्पण हुने तथा बीमालेखको धितोमा ऋण प्रवाह हुने सम्भावना बढी हुन्छ । प्रस्तावित बीमितको वित्तिय जोखिमाङ्कन गर्दा मुख्य त वित्तिय जोखिमाङ्कनमा आयको स्थायित्व हेरिन्छ । बीमालेख जारी गर्ने प्रयोजनार्थ आयको गणना गर्दा प्रस्तावित बीमितको प्रत्यक्ष रोजगारी या व्यवसायबाट हुने आम्दानी गणना गरिन्छ जुन आम्दानी बीमित निधन भएमा रोकिन्छ । रोजगारीको हकमा तलब तथा स्वरोजगारको हकमा खुद मुनाफालाई लिन सकिन्छ । लगानीबाट प्राप्त हुने आम्दानी गणना गर्नु हुदैन किनकी सो आम्दानी बीमितको निधन भए पछि पनि निरन्तर रहिरहन्छ ।

नेपाली जीवन बीमा बजारमा जोखिमाङ्मन गर्दा स्वाथ्यसङ्ग सम्बन्धित पक्षलाई मात्र केन्द्रमा राखी जोखिमाङ्कन हुने गरेको तथा वित्तिय पक्षलाई दिनु पर्ने जति महत्व र ध्यान नदिएको आरोप लाग्ने गरेको छ । तथ्यको कुरा गर्ने हो भने जीवन बीमा कम्पनीको खुद बीमाशुल्क आम्दानीमा बीमालेखको धितोमा प्रबाह भएको ऋण र समर्पण भएको बीमाको अनुपात देहाय बमोजिम रहेको छ । (चालु रहेका बीमालेखको सङ्ख्या, बीमालेखको समर्पण मुल्य, जीवन बीमा कोषमा भएको रकम लगाएतका कुराहरु पुराना कम्पनी र नयाँ कम्पनीहरु विच फरक हुने भएकाले विश्लेषणको उचित निष्कर्ष निकाल्नको निम्ति सन्चालनमा रहेका बीमा कम्पनीहरुलाई दुई भागमा विभाजन गर्न गरिएको छ, वि. सं. २०७४ पछि स्थापना भएका नयाँ बीमा कम्पनी र त्यस भन्दा पहिले स्थापना भएका पुराना बीमा कम्पनीहरु । )

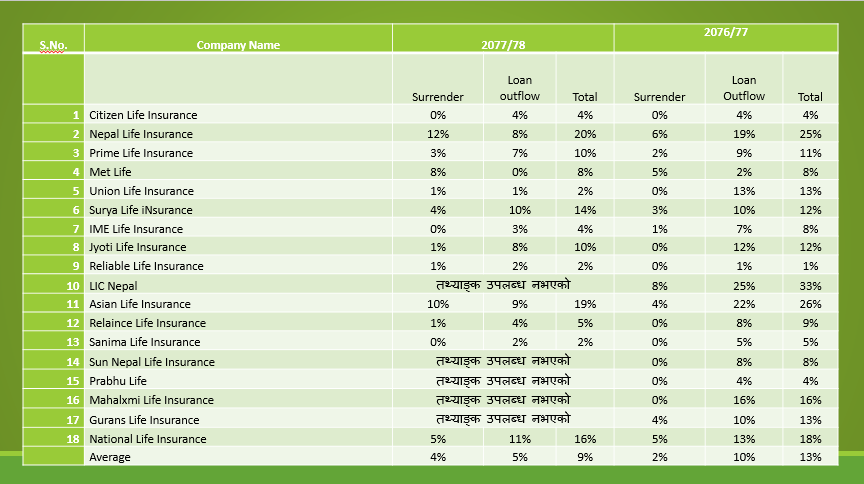

तालिका नं. १

खुद बीमाशुल्क आम्दानीमा बीमालेखको धितोमा प्रबाह भएको ऋण र समर्पण भएको बीमाको अनुपात

माथिको तालिका अनुसार नेपाली जीवन बीमा बजारमा आ. व. २०७६।७७ मा खुद बीमाशुल्क आम्दानीको १ देखि २५ प्रतिशत रकम बीमालेखको धितोमा ऋण प्रवाह भएको देखिन्छ । त्यसैगरी सोही वर्षमा औषतमा खुद बीमाशुल्कको १० प्रतिशत रकम बीमालेखको धितोमा ऋण प्रवाह भएको देखिन्छ । आर्जित खुद बीमा शुल्को सबैभन्दा वढी २५ प्रतिशत रकम Life Insurance Corporation (Nepal) Limited ले बीमालेखको धितोमा ऋण प्रवाह गरेको देखिन्छ भने सबै भन्दा कम करिब १ प्रतिशत रकम Reliable Life Insurance Company Limited ले बीमितलाई ऋण प्रवाह गरेको देखिन्छ । Met Life र Prime Life Insurance Company Limited बाहेक सबै पुराना बीमा कम्पनीहरुमा औषतमा खुद बीमाशुल्कको औसत प्रतिशत रकम भन्दा बढी रकम बीमालेखको धितोमा ऋण प्रवाह भएको देखिन्छ भने Mahalaxmi Life Insurance Company Limited, Union Life Insurance Company Limited र Jyoti Life Insurance Company Limited बाहेक सबै नयाँ बीमा कम्पनीमा औषतमा खुद बीमाशुल्कको औषत प्रतिशत रकम भन्दा कम रकम बीमालेखको धितोमा ऋण प्रवाह भएको देखिन्छ ।

त्यसैगरी आ. व. २०७६।७७ मा खुद बीमाशुल्क आम्दानीको करिब ० देखि ८ प्रतिशत रकम बराबर बीमालेखको समर्पण भएको देखिन्छ । त्यसैगरी सोही वर्षमा औषतमा खुद बीमाशुल्कको २ प्रतिशत रकम बीमालेखको समर्पण भएको देखिन्छ । आर्जित खुद बीमा शुल्को सबैभन्दा वढी ८ प्रतिशत रकम Life Insurance Corporation (Nepal) Limited मा बीमालेखको समर्पण भएको देखिन्छ भने सबै भन्दा कम करिब ० प्रतिशत रकम ९ वटा कम्पनीमा बीमालेखको समर्पण भएको देखिन्छ । IME Life Insurance Company बाहेक सबै नयाँ बीमा कम्पनीहरुमा खुद बीमाशुल्क आम्दानीको बीमालेख समर्पण करिब ० प्रतिशत रहेको छ भने सबै पुराना बीमा कम्पनीहरुमा खुद बीमाशुल्क आम्दानीको बीमालेख समर्पण औशत २ प्रतिशत भन्दा वढी रहेको छ ।

त्यसैगरी माथिको तालिका अनुसार नेपाली जीवन बीमा बजारमा आ व २०७७।७८ मा खुद बीमाशुल्क आम्दानीको ० देखि ११ प्रतिशत रकम बीमालेखको धितोमा ऋण प्रवाह भएको देखिन्छ । त्यसैगरी सोही वर्षमा औषतमा खुद बीमाशुल्कको ५ प्रतिशत रकम बीमालेखको धितोमा ऋण प्रवाह भएको देखिन्छ । आर्जित खुद बीमा शुल्को सबैभन्दा वढी ११ प्रतिशत रकम National Life Insurance Company Limited ले बीमालेखको धितोमा ऋण प्रवाह गरेको देखिन्छ भने सबै भन्दा कम करिब 0 प्रतिशत रकम Met Life ले बीमितलाई ऋण प्रवाह गरेको देखिन्छ । Met Life बाहेक सबै पुराना बीमा कम्पनीहरुमा औषतमा खुद बीमाशुल्कको औसत प्रतिशत रकम भन्दा बढी रकम बीमालेखको धितोमा ऋण प्रवाह भएको देखिन्छ भने Jyoti Life Insurance Company Limited बाहेक सबै नयाँ बीमा कम्पनीमा औषतमा खुद बीमाशुल्कको औसत प्रतिशत रकम भन्दा कम रकम बीमालेखको धितोमा ऋण प्रवाह भएको देखिन्छ ।

त्यसैगरी नेपाली जीवन बीमा बजारमा आ व २०७७।७८ मा खुद बीमाशुल्क आम्दानीको करिब ० देखि १२ प्रतिशत रकम बराबर बीमालेखको समर्पण भएको देखिन्छ । त्यसैगरी सोही वर्षमा औषतमा खुद बीमाशुल्कको ४ प्रतिशत रकम बीमालेखको समर्पण भएको देखिन्छ । आर्जित खुद बीमा शुल्को सबैभन्दा वढी १२ प्रतिशत रकम Nepal Life Insurance Company Limited मा बीमालेखको समर्पण भएको देखिन्छ भने सबै भन्दा कम करिब ० प्रतिशत रकम Citizen Life Insurance Company Limited र Sanima Life Insurance Company Limited बीमालेखको समर्पण भएको देखिन्छ । सबै नयाँ बीमा कम्पनीहरुमा खुद बीमाशुल्क आम्दानीको बीमालेख समर्पण औसत प्रतिशत भन्दा कम रहेको छ भने Surya Life Insurance Company Limited बाहेक सबै पुराना बीमा कम्पनीहरुमा खुद बीमाशुल्क आम्दानीको बीमालेख समर्पण औशत ४ प्रतिशत भन्दा वढी रहेको छ ।

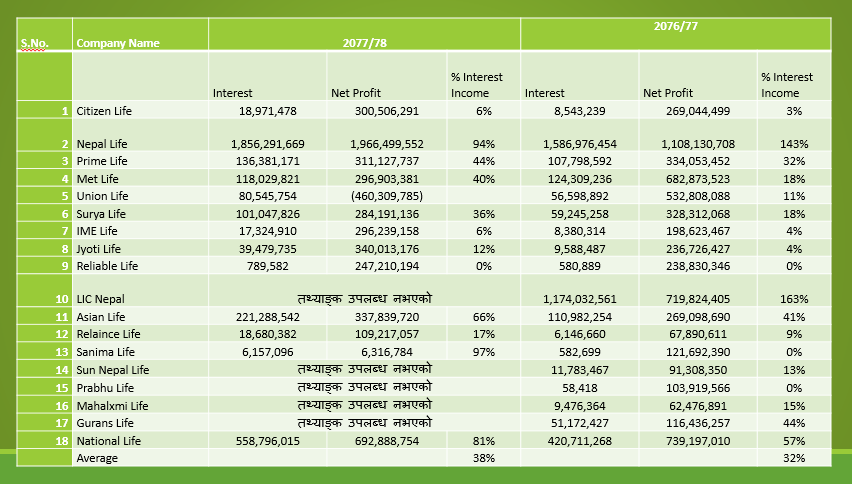

तालिका नं. २

कम्पनीको खुद नाफा तथा बीमालेखको धितोमा प्रबाह भएको ऋणको व्याज आम्दानीको अनुपात बीमाशुल्क

माथिको तालिका अनुसार आ व २०७६।७७ मा जीवन बीमा कम्पनीको खुद नाफाको करिव ० प्रतिशत देखि १६३ प्रतिशत रकम बिमालेखको धितोमा प्रवाह भएको ऋणमा व्याज आम्दानी भएको देखिन्छ । सबै भन्दा बढी व्याज आम्दानी Life Insurance Corporation (Nepal) Limited) को १६३ प्रतिशत रहेको छ भने सबैभन्दा कम Sanima Life Insurance Company Limited, Reliable Life Insurance Company Limited र Prabhu Life Company Limited को नगन्य करिब ० प्रतिशत रहेको छ । जीवन बीमा उद्योगको औसत बिमालेखको धितोमा प्रवाह भएको ऋणमा व्याज आम्दानी खुद नाफाको ३२ प्रतिशत रहेको छ । औसत भन्दा बढी ५ कम्पनीको रहेको छ भने औसत भन्दा कम १२ वटा कम्पनीको रहेको छ । त्यसैगरी Prime Life Insurance Company Limited को बिमालेखको धितोमा प्रवाह भएको ऋणमा व्याज आम्दानी खुद नाफाको ३२ प्रतिशत रहेको छ । त्यसैगरी Met Life Insurance Company Limited तथा Surya Life Insurance Company Limited बाहेक सबै पुराना जीवन बीमा कम्पनीको बीमालेखको धितोमा प्रवाह भएको ऋणको व्याज आम्दानी औसत भन्दा बढी रहेको देखिन्छ भने सबै नयाँ बीमा कम्पनीहरुको बीमालेखको धितोमा प्रवाह भएको ऋणमा व्याज आम्दानी औसत ३२ प्रतिशत भन्दा कम रहेको भेटिन्छ । साथै Life Insurance Corporation Nepal र Nepal Life Insurance Company Limited को बीमालेखको धितोमा प्रवाह भएको ऋणको व्याज आम्दानी खुद नाफाको १०० प्रतिशत भन्दा बढी रहको छ । जसले यस्ता बीमा कम्पनीले अन्डरराइटिङ्ग नोक्सान पनि व्याज आम्दानी कभर गरिरहेको छन् भन्ने कुरा इङ्कित गर्दछ ।

माथिको तालिका अनुसार आ. व. २०७७।७८ मा जीवन बीमा कम्पनीको खुद नाफाको करिव ० प्रतिशत देखि ९७ प्रतिशत रकम बिमालेखको धितोमा प्रवाह भएको ऋणमा व्याज आम्दानी भएको देखिन्छ । सबै भन्दा बढी व्याज आम्दानी Sanima Life Insurance Company Limited को ९७ प्रतिशत रहेको छ भने सबैभन्दा कम Jyoti Life Insurance Company Limited को नगन्य करिब ० प्रतिशत रहेको छ । Sanima Life Insurance Company Limited हकमा सो वर्षमा व्याज आम्दानी वृद्धि भएको नभई खुद नाफा घटेको छ । जीवन बीमा उद्योगको औसत बिमालेखको धितोमा प्रवाह भएको ऋणमा व्याज आम्दानी खुद नाफाको ३८ प्रतिशत रहेको छ । औसत भन्दा बढी ६ वटा कम्पनीको रहेको छ भने औसत भन्दा कम ६ वटा कम्पनीको रहेको छ । ५ बीमा कम्पनीको वार्षिक साधारण सभा हुन बाँकी रहेको देखिन्छ । त्यसैगरी Surya Life Insurance Company Limited बाहेक सबै पुराना जीवन बीमा कम्पनीको बीमालेखको धितोमा प्रवाह भएको ऋणको व्याज आम्दानी औसत भन्दा बढी रहेको देखिन्छ भने Sanima Life Insurance Company Limited बाहेक सबै नयाँ बीमा कम्पनीहरुको बीमालेखको धितोमा प्रवाह भएको ऋणमा व्याज आम्दानी औसत ३८ प्रतिशत भन्दा कम रहेको भेटिन्छ । साथै Sanima Life Insurance Company Limited र Nepal Life Insurance Company Limited को बीमालेखको धितोमा प्रवाह भएको ऋणको व्याज आम्दानी खुद नाफाको ९० प्रतिशत भन्दा बढी रहको छ । जसले यस्ता बीमा कम्पनीले अन्डरराइटिङ्ग नाफा न्युन रहेको इङ्कित गर्दछ ।

संक्षेपमा, खुद बीमाशुल्क आम्दानीको तुलनामा पुराना कम्पनीहरुमा बीमालेखको धितोमा धेरै ऋण प्रवाह भएको देखियो । जस मध्ये Nepal Life Insurance Company Limited, Life Insurance Corporation (Nepal) Limited, Surya Life Insurance Company Limited र National Life Insurance Company Limited वढी ऋण प्रवाह हुने कम्पनी हुन् । साथै यिनै जीवन बीमा कम्पनीहरुमा बीमालेखको समर्पण पनि बढी भएको पाईयो । त्यसैगरी नयाँ बीमा कम्पनीहरु मध्ये Union Life Insurance Company Limited, Jyoti Life Insurance Company Limited, Mahalaxmi Life Insurance Company Limited IME Life Insurance Company Limited मा बीमालेखको धितोमा बढी ऋण प्रवाह भएको पाईयो । त्यसैगरी खुद नाफाको तुलनामा बढी बीमालेखको धितोमा प्रवाह भएको ऋणमा व्याज आम्दानी गर्ने बीमा कम्पनीहरु पनि पुराना कम्पनीहरु भएको पाईयो । Sanima Life Insurance Company Limited को खुद नाफाको तुलनामा बढी बीमालेखको धितोमा प्रवाह भएको ऋणमा व्याज आम्दानी वढी देखियता पनि त्यस वर्ष आम्दानी वढेको भन्दा पनि खुद नाफा घटेको देखिन्छ ।

नयाँ कम्पनीहरुमा भन्दा पनि धेरै पुराना कम्पनीहरुमा बीमालेखको समर्पण तथा बीमालेखको धितोमा ऋण प्रवाह बढी भएको देखिन्छ । तसर्थ, हालको अवस्थालाई सुधार गर्न यी कम्पनीहरुले वित्तिय जोखिमाङ्कन क्षमता र प्रकृयामा सुधार गर्नु पर्ने देखिन्छ । साथै, बीमा कम्पनीको दिगोपना बीमितको हितसङ्ग जोडिएको विषय भएको र वित्तिय जोखिमाङ्कन कमजोर हुदा सम्पत्ति सुद्धिकरणको जोखिम समेत बढ्ने हुनाले नियमनकारी निकायको समेत यसमा ध्यान जान जरुरी छ । तसर्थ, जीवन बीमा कम्पनीको वित्तिय जोखाङ्कन सुदृण गर्न नियमक निकायले विशिष्ठ निर्देशन गरी कार्यान्वयन भएनभएको नियमित नियमन गर्न अपरिहार्य छ ।

(लेखक द्वय नेपाल पुनर्बीमा कम्पनीमा कार्यरत छन् । मञ्जु थापा मुख्य प्रबन्धक पदमा कार्यरत छिन भने राजन अधिकारी सहायक प्रबन्धक पदमा कार्यरत छन् ।)