बीमा समितिले बीमा कम्पनीहरुको क्षमता अभिबृद्धि गर्न र संख्या घटाउन अपनाएको पूँजी बृद्धि सम्बन्धी रणनीति अब लगभग दोस्रो चरणको संघारमा छ । नेपालको बदलिदो परिवेशमा निर्जीवन बीमा क्षेत्रमा अब हुने लगानी कम्तिमा राष्ट्रिय स्तरको विकास बैंक सरहको लगानी अर्थात २५० करोड हुने भएको छ । जीवन बीमाको हकमा त्यो सीमा भन्दा पनि दोब्बरले बढि अर्थात न्युनतम ५०० करोडको हुनेछ । यो आलेख तयार पर्दासम्म दुई दुई वटा निर्जीवन तथा जीवन बीमा कम्पनीहरु गाभ्ने गाभिने प्रकृया पुरा गरी एक एक वटामा रुपान्तरण भैसकेका छन् । बाँकी धेरै कम्पनीहरु पनि गाभ्ने गाभिने प्रकृया पुरा गर्दैछन् । केहि भने बीमा समितिको फोर्स मर्जरको निर्देशन र ढाँचा कुरेर बसेका जस्ता पनि देखिन्छन् ।

यस्तो जटिल अवस्थामा, बीमकहरुको लागि जोखिम व्यवस्थापन दिग्दर्शन २०७६ र सो दिग्दर्शन संग अन्तर सम्बन्धित जोखिममा आधारित पूँजी तथा पूँजी पर्याप्तता निर्दशिका २०७८, जलवायु जोखिम सम्बन्धी निर्दशिका २०७८, ORSA Toolkit २०७९ र जोखिममा आधारित आन्तरिक लेखा परिक्षण निर्देशिका २०७९ हरुको अक्षरशः पालना गर्नु बीमा कम्पनीहरुका लागि फलामको चिउरा चपाउनु जस्तो भएको छ । यि माथि उल्लेखित निर्देशिकाहरुको सारांश हुनेगरी आउनुहोस् एक छिन चर्चा गरौँ, बीमा कम्पनीको आफ्नै जोखिमको व्यवस्थापन बारे ।

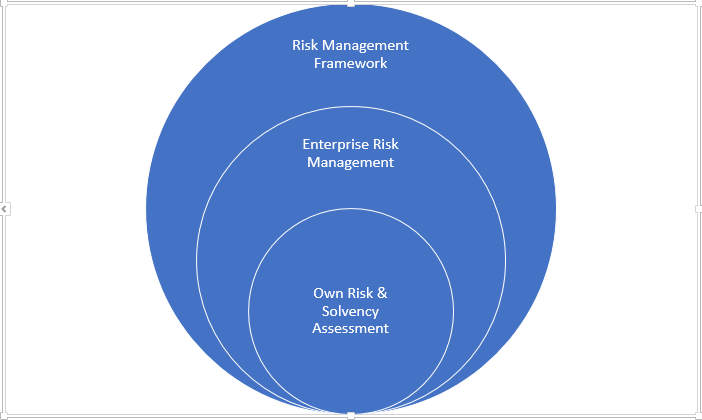

तालिकाः जोखिम व्यवस्थापन

अन्य क्षेत्रको जोखिम वहन गर्ने बीमा कम्पनी के आफैँमा जोखिम मुक्त छ ? बीमा कम्पनी आफैँमा जोखिमको व्यापार गर्ने उद्यम हो । अन्य क्षेत्रले वहन गर्न नसकि हस्तान्तरण गरेको जोखिमको व्यवस्थापन बीमा क्षेत्रले गरेको हुन्छ । तर के बीमा क्षेत्रले आफ्नो जोखिम भने पर्याप्त रुपमा व्यवस्थापन गर्न सकेको छ ? बीमा कम्पनीले स्वीकार गरेको जोखिमको व्यापारमा आफैँलाई पर्न जाने जोखिमको न्युनिकरणको उपाय के पूनर्बीमा मार्फत गरेको निवेश मात्रै हो ? यस प्रकारको अण्डरराइटिङ र पूनर्बीमा बाहेकका क्रेडिट जोखिम, तरलता जोखिम, बजार जोखिम, सञ्चालन जोखिमहरुको सन्दर्भमा बीमा कम्पनीहरुले कसरी व्यवस्थापन गरिरहेका छन् त ?

सन् २००८ को विश्वव्यापी मन्दी तथा आर्थिक संकटबाट अमेरिकी नियामकीय निकायहरुलाई बैंक तथा बीमा क्षेत्रको नियमनको तौर तरिका बारे अलग ढंगले सोच्न बाध्य बनायो । एक अमेरिकी बैंकको घरजग्गामा गरिएको अतिरिक्त लगानी र घरजग्गाको मुल्यमा आएको ह्रासले पुरै अर्थ व्यवस्था तहसनहस बनायो । त्यहाँको नियामकहरुको चिन्ता यो पनि थियो कि कुनै एक वित्तीय क्षेत्र (जसमा बीमा र बैंक दुबै पर्छन्) को कमजोर जोखिम व्यवस्थापनले समग्र प्रणालीमा “संक्रामक प्रभाव” पर्ने पो हो कि भन्ने । यसैको छेको पारेर सन् २०१५ यता संसारका धेरै नियामकहरुले जोखिममा आधारित पूँजी कायम गर्ने नीतिहरु पास गर्न थाले । बीमा नियामकहरुको अन्तर्राष्ट्रिय संगठन IAIS ले प्रकाशन गरेको बीमा मुल सिद्धान्तको ICP 8 / 16 ले जोखिममा आधारित आन्तरिक नियन्त्रण प्रणालीको अधिनमा रहि जोखिमको पहिचान, मुल्यांकन, निगरानी र रिपोर्टिङ सम्मका केहि मार्गनिर्देशनहरु निर्दिष्ट गरेको छ ।

ICP 8, 16 / 17 को निर्देशनको मूल मर्म भनेकै जोखिम र पूँजी पर्याप्तताको गणना, बीमा क्षेत्रको नियामकको भूमिका र बैधानिक लेखापरिक्षण नै हो, जसले बीमालेख खरिदकर्ता तथा शेयरहोल्डरहरुलाई सहि सुचना प्रदान गर्न मद्दत पुर्याउँदछ । र यसै अन्तर्गत पर्न आउँछ, ORSA (Own Risk & Solvency Assessment) बीमा समितिले गत वर्ष ल्याएको जोखिममा आधारित पूँजी तथा पूँजी पर्याप्तता सम्बन्धी निर्देशिका र त्यस संग सम्बन्धित ओर्सा (ORSA) रिपोर्टिङ गर्नु पर्ने बाध्यता बीमकहरुलाई परेको छ ।

बीमकहरुको ओर्सा सम्बन्धी प्रतिवेदनमा हुनै पर्ने खण्डहरुको व्यवस्था भने ORSA टुलकिटमा दिइएको छ । जस अन्तर्गत ओर्सा नीति, ओर्सा अभिलेखन, ओर्सा सम्बन्धी बीमकको आन्तरिक प्रतिवेदन, नियामकीय निकायलाई पेश गर्ने ओर्सा प्रतिवेदनको सारांश, नियामकीय निकायले गरेको स्थलगत तथा गैरस्थलगत सुपरिवेक्षणले औँल्याएका जोखिम सम्बन्धी जानकारीहरु पर्दछन् । यद्यपी ओर्सा प्रतिवेदनको पहिलो खण्डमा पर्ने ओर्सा नीति भने निम्न उल्लेखित सिद्धान्तहरुमा आधारित रहने गर्दछन् ।

१. जोखिम संस्कृति र शासनः

सामान्यतया, संस्थासँग सम्बन्धित सदस्यहरुले सधैँ गर्ने व्यवहारले नै उक्त संस्थाको संस्कृति निर्माण हुन्छ । जोखिमको हकमा पनि संस्थाका सदस्यहरु तथा व्यवस्थापनले कतिको र कस्ता खालका जोखिमहरु लिने भन्ने कुराले नै जाखिम संस्कृति निर्माण हुने गर्दछ । र त्यो जोखिम व्यवस्थापन जसले जवाफदेहिता र जिम्मेवारीलाई सघाउछ, त्यसले नै जोखिममा आधारित निर्णय क्षमताको विकास गर्दछ । संस्थाका सबै सदस्यहरुले आ आफ्नो पदीय दायित्व अन्तर्गत आइपरेका जोखिमलाई हटाउन वा घटाउन छुट्टै प्रकारको जोखिम संस्कृतिको निर्माण गरिनु पर्दछ । जोखिम संस्कृति कम्पनीका सञ्चालकहरु देखि उच्च व्यवस्थापन हुँदै तल्लो तहका कर्मचारी सम्म सबैले बुझ्ने, जानकारी लिन र दिन सक्ने र दैनिक कामकारवाही भित्रैको अभिन्न अंग हुने गरी निर्माण भएको हुनुपर्दछ । यसका निमित्त संरचनात्मक ढाँचा भित्र कसको के भुमिका रहने र कसले कसलाई कसरी जोखिमको रिपोर्टिङ गर्ने भन्ने कुराको लिखित परिपत्र गरिएको हुनुपर्दछ ।

२. जोखिमका पहिचान र प्राथमिकिकरणः

बीमा कम्पनी आफैँले आफ्नो जोखिमको पहिचान गर्ने संयन्त्र तथा प्रकृयाको सम्परिक्षण गर्नुपर्दछ । उक्त सम्परिक्षणको नतिजा तथा सुझावका आधारमा कम्पनीको जोखिम तथा आन्तरिक नियन्त्रण विभागका प्रमुखलाई मूख्य जिम्मेवार बनाई निजको विभाग मार्फत बीमा व्यवसायमा निहित सम्पूर्ण जोखिमहरुको Risk Profile बनाईनु पर्दछ । सूचिकृत जोखिमको व्यवसायिक तथा वित्तीय मुल्यांकन गरी जोखिम भारको गणना गर्नु पर्दछ । गलत तरिकाले सूचिकृत जोखिमको प्राथमिकिकरणमा उचित जोखिम भार दिइनुका साथै अगाडीका वर्षहरुमा पहिचान हुन नसकेका र आगामी वर्षहरुमा आउन सक्ने वा बृद्धि हुन सक्ने जोखिमलाई पनि सूचिकृत गरिनु पर्दछ । कहिले काँही आँकडामा राख्न नसकिने गुणात्मक जोखिम छ भने सो को छुट्टै पहिचान विधि बनाई परिमाणात्मक विधिसंग तादम्यता हुने गरी जोखिमको पहिचान गरिनु पर्दछ । जोखिम व्यवस्थापन विभागले परम्परागत रुपमा वित्तीय जोखिम मात्र नहेरी अन्य जोखिमको पनि सहि आंकलन गरिनुपर्दछ । र त्यस्ता जोखिमको किन यस ओर्सा रिपोर्टिङ भित्र परे वा परेनन् भन्ने बारेमा पनि औचित्य पुष्टि गर्नुपर्दछ ।

३. जोखिमको सहन–क्षमता र सीमाः

बीमा कम्पनीले आफ्नो आन्तरिक रणनीतिमा कम्पनीका सञ्चालकहरुबाट “औपचारिक जोखिम सहन–क्षमता” सम्बन्धी कार्यनीति जारी गरिएको हुनुपर्दछ । सोहि कार्यनीति बमोजिम हुने गरी भविष्यमा आइपर्ने सूचिकृत जोखिमहरुको सामना कसरी गर्ने भनि उल्लेख गरिएको हुनुपर्दछ । कम्पनीको सञ्चालकहरुले यति सम्मका जोखिमहरु कम्पनीको आन्तरिक रुपमा लिन सक्नेछ भनि तोकिएको हुनेछ । ओर्सा प्रतिवेदनमा सहनक्षमताको निर्धारित सीमा भन्दा बढिको जोखिमहरु लिनुपर्ने भनि सञ्चालकहरुले अनुभूति गरेमा यति भन्दा बाहिरको जोखिमको हकमा पूँजी पर्याप्तता हेरी आवश्यक्तानुसार थप÷घट गर्दै लैजाने भनि व्यवस्था भएको हुनुपर्नेछ ।

४. जोखिम व्यवस्थापन तथा आन्तरिक नियन्त्रण प्रणालीः

यो प्रणालीलाई हामीले परम्परागत नियन्त्रण प्रणालीको संसोधित व्यवस्थाका रुपमा लिन सक्छौँ । यस प्रणाली स्वचालित प्रकृयाको रुपमा जोखिमको निरन्तर अध्ययन, सूचिकरण, निरोधका उपायहरुको पहिचान, अनुगमन तथा उच्च व्यवस्थापन समक्ष आवधिक रिपोर्टिङ भएको हुनुपर्दछ । जोखिमको आवृति तथा तेज -frequency & severity_ कम गर्न चालिएका कदम र आगामी कदमहरुको बारेमा समेत कार्यविधि बनाई जोखिमको असर कम गर्ने व्यवस्था गरिएको हुनुपर्दछ । ओर्सा प्रतिवेदनले जोखिम व्यवस्थापनका सर्वमान्य सिद्धान्त ERM (Enterprise Risk Management)लाई प्रतिस्थापन गर्दैन तर भ्च्ः कै परिधिले सम्बोधन गर्न नसकेका केहि विधिहरुको पूनःप्रयोग र एक्चुरी विज्ञानका नविनतम प्रयोगलाई प्रोत्साहित गर्छ ।

५. जोखिमको रिपोर्टिङ तथा संचारः

ओर्सा प्रतिवेदन कम्तिमा वर्षको १ पटक वा आवश्यक्तानुसार १ वर्ष भन्दा कम अवधिको लागि पनि तयार पार्न सकिन्छ । यसले औँल्याएका जोखिम सम्बन्धी तथ्य, गुणात्मक तथा परिमाणात्मक विश्लेषणको आधार आगामी रणनीति तयार पार्न Risk Profile मा संसोधन तथा परिमार्जन गर्न मार्गनिर्देशक बन्न पुग्छ । यो प्रतिवेदन उच्च व्यवस्थापन देखि सञ्चालक र नियामक निकाय सम्मका लागि अध्ययन गर्ने दस्तावेज हुने भएकाले तथ्यमा आधारित हुनुपर्दछ । साथै जोखिमका तथ्यहरु नलुकाई पारदर्शी समेत हुनुपर्दछ । यो प्रतिवेदन आफैँमा जोखिम व्यवस्थापनको विशिष्टिकृत संयन्त्र हो जुन बीमा कम्पनी पिच्छे फरक फरक हुन्छ ।

ओर्सा सम्बन्धी प्रतिवेदनको दोस्रो खण्डमा जोखिम मुल्यांकन र सम्परिक्षणः

ओर्सा प्रतिवेदनको यो खण्डमा जोखिमले पार्नसक्ने प्रभाव र तिनको निराकरणका उपायको रुपमा कम्पनीमा भएको पूँजी पर्याप्त छ वा छैन भनि चर्चा गरिन्छ । कम्पनीको आगामी व्यवसायिक योजनालाई हेर्दा के व्यापारिक जोखिम उठाउन कम्पनीको पूँजी सक्षम छ भनि आंकलन गर्न समेत ओर्सा प्रतिवेदनको निष्कर्ष रहन्छ । यस अन्तर्गत जोखिमको साधारण परिदृष्यको असर र सघन -Stressed_ परिदृष्यको असर को आधारमा परिमाणात्मक रुपमा प्राप्त हुन आएको तथ्यांक राखिन्छ । साथै अंकमा व्यक्त गर्न नसकिने वा समिक्षा अवधि भन्दा पहिला देखा नपरेको वा मुल्यांकन नभएको जोखिमको असर गुणात्मक रुपमा प्राप्त हुन आएको तथ्य राखिन्छ । यसरी दुबै खालका परिमाणात्मक तथ्य तथा गुणात्मक तथ्यको सहि र वस्तुपरक समायोजन गरी कूल मुल्यांकन र सम्परिक्षण गरी न्युनतममा नियामकले तोकिएको पूँजी देखि अधिकतमा यति सम्मको पूँजी आवश्यक्ता पर्दछ भनि आँकलन भएको हुनुपर्नेछ । समिक्षा अवधिमा पर्याप्तता देखिएको पूँजी भविष्य अपर्याप्तता हुन सक्ने आँकलन वा निकट भविष्यमा आर्थिक मन्दीको प्रक्षेपण भएको हकमा यथास्थितीमा राख्ने नीतिगत निर्णयको लागि सहयोगी सिद्ध हुन सक्तछ ।

परिमाणात्मक जोखिमको आंकलन गर्ने तरिका जोखिममा आधारित पूँजी सम्बन्धी निर्देशिका २०७८को अनुसूचिहरुमा तोकिए अनुसार हुनेछ । तर गुणात्मक जोखिम मुल्यांकनको हकमा संस्थाको व्यवस्थापन पिच्छे फरक पर्न जाने हुँदा सञ्चालन जोखिम, प्रतिष्ठा÷साखः सम्बन्धी जोखिमको हकमा यहि हो भनि निर्धारण गर्न समेत अफ्ठेरो पर्न सक्तछ । त्यसैले प्रतिवेदनमा गुणात्मक जोखिमका क्षेत्र, त्यसको प्रभाव, समायवधिको अन्तर सम्बन्धको समेत सहि आंकलन रहनु पर्दछ । ओर्सा प्रतिवेदनले समष्टिगत रुपमा जोखिमको परिमाणात्मक विश्लेषण र जोखिमको गुणात्मक व्यवस्थापनको सन्तुलित चित्र प्रस्तुत गर्दछ । यी प्रतिवेदन बीमा कम्पनीको बिशुद्ध व्यवसायिक रणनीतिको हिस्सा हुने भएकाले गोपनियता कायम गर्नुपर्ने आवश्यक्ता रहन्छ । बरु यो रणनीतिको मुख्य मुख्य सारांश भने नियामक निकायले सरोकारवालाहरुको जानकारीका निमित्त प्रकाशन गर्नु पर्ने हुन जान्छ । नियामक निकायले समेत यी र यस्तै प्रकारका कार्य गर्न ओर्सा प्रतिवेदन अध्ययनका लागि जोखिम सम्बन्धी विज्ञहरु तथा एक्चुरीहरु सम्मिलित छुट्टै विभाग गठन गर्नु पर्ने देखिन्छ ।

यसरी निर्माण गरिने ओर्सा प्रतिवेदन बाट निकालिने सारांश भने क्रेडिट रेटिङ एजेन्सी, नियामक निकाय, शेयरहोल्डर्स हरुका लागि लगानी जोखिम र सम्भावित प्रतिफल मापन गर्न सहयोगी सिद्ध हुनेछ ।