काठमाडौं । कुनै पनि संस्थाले आफनो लक्ष्य प्राप्तीका लागि विभिन्न निति, नियम तथा योजना हरु बनाएका हुन्छन् । यही क्रममा उक्त लक्ष्य प्राप्त गर्नका लागि विभिन्न जोखिम तथा चुनौतिहरुको पनि सामना गर्नु पर्ने अवस्था आउने गर्दछ ।

यसरी आउने चुनौति र अवसर आन्तरिक तथा बाह्य दुवै रुपमा हुन सक्दछ । यही चुनौतीलाई अवसरमा बदल्नु नै व्यवस्थापन गर्नु हो र यसैमा नै त्यस सस्ंथाको सफलता लुकेको हुन्छ भन्नुमा कुनै अतिपयोक्ति नहोला ।

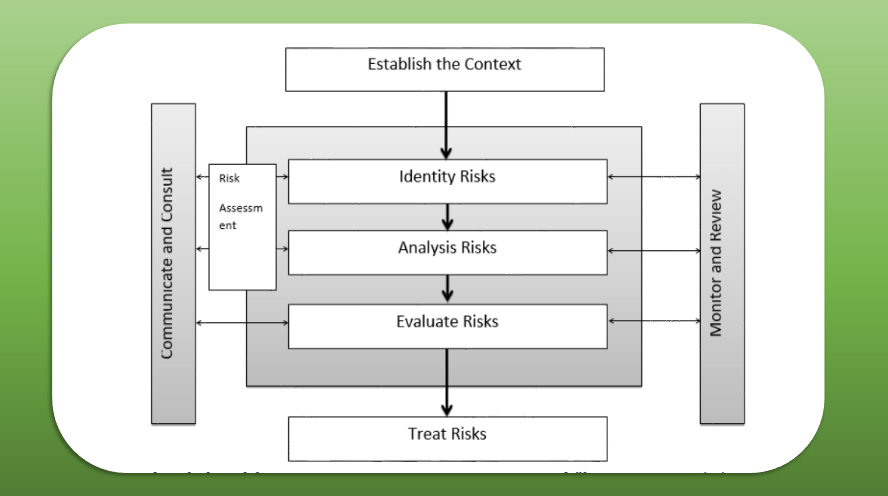

यसरी जोखिम वा चुनौतीलाई पहिचान गर्ने, विश्लेषण गर्ने, मुल्याकंन गर्ने, समाधान खोज्ने तथा न्युनीकरण गर्ने, नियन्त्रण गर्ने, निणर्य गर्ने प्रकृया र त्यसलाई समय समयमा अवलोकन गर्ने, रिभ्यु गर्ने कार्य नै जोखिम व्यवस्थापन हो । अर्को अर्थमा भन्नु पर्दा यो स्वयंको मुल्याकंन हो । तसर्थ जोखिम व्यवस्थापनले कुनै पनि संस्थाको उद्देश्य प्राप्तीका लागि प्रभावकारी भुमिका खेल्दछ ।

साविक बीमा समिति द्धारा ‘Risk Management Guidelines 2076’ निर्देशिका प्रचलनमा ल्याएको हो । यसको उद्देश्य समग्रमा जोखिमहरुको व्यवस्थापन गरि बीमा कम्पनीहरु सही र स्वास्थ्य पद्धतीमा अभिमुख होस भन्ने हो ।

सबल जोखिम व्यवस्थापनले यसमा निहित जोखिम र चुनौतिको सम्भावना र यसले असर गर्ने वित्तिय प्रभावको बारेमा बीमा क्षेत्रमा संस्थागत सुशासन अझ सबल र सशक्त हुन र सर्वसाधारण बीमितहरुको हित संरक्षण होस भन्ने अभिप्राय हो ।

जोखिम व्यवस्थापनको संरचना

यसको संरचना निम्न बमोजिमको हुने गर्दछ ।

- संचालक समिति

- जोखिम व्यवस्थापन समिति

- प्रमुख जोखिम अधिकृत

- कर्मचारी

संचालक समितिबाट पारित जोखिम व्यवस्थापन सम्बन्धी नितिलाई प्रमुख जोखिम अधिकृतबाट परिपालन गरिन्छ । र कुनै पनि जोखिम पत्ता लागेमा सम्बन्धित विभागले Risk Register मा उल्लेख गरि प्रमुख जोखिम अधिकृतको मा सुचिकृत गरिन्छ र उनले त्यसलाई अपनाउनु पर्ने तययकि हरुको आधारमा न्युनिकरण गर्ने वा समाधानका उपायहरु पत्ता लगाइने कार्य गर्दछ र आवश्यकता अनुसार यसको जानकारी सचांलक समिति, व्यवस्थापनलाई दिने हो । यहां प्रमुख जोखिम अधिकृतको भुमिका महत्वपुर्ण हुन्छ । जोखिम व्यवस्थापनका विधी दुई प्रकारले गर्न सकिन्छ । पहिलो गणितीय र दोस्रो उपयोगिता ।

१.गणितीय

यस अन्तर्गत गणितिय तथा तथ्याङ्कको (Risk Matrix) आधारमा जोखिमको आकंलन तथा मुल्याकंन गरिन्छ । यसबाट प्राप्त विवरणहरु बाट जोखिमको प्रकृति, मात्रा, गम्भिरता, जटिलताको निक्योल गरिन्छ ।

२ .उपयोगिता

यस अन्तर्गत जोखिमको आकंलन तथा मुल्याकंन दुरदर्शिता तथा अनुभवको आधारमा गरिन्छ । जोखिमका आधारहरु आन्तरिक तथा बाह्य हुने गर्दछ ।

आन्तरिक

आन्तरिक भन्नाले कम्पनीको निति, नियम, प्रविधि, कर्मचारीको काम तथा कत्र्तब्य, उद्देश्य, रणनीति, उपयोगिता कार्यविधिआदि बाट उत्पन्न हुने जोखिमहरु हुन् ।

बाह्य

त्यस्तै बाह्य कारक तत्वलाई बुझन आवश्यक छ । बाह्य कारक भन्नाले सामाजिक, सांस्कृतिक, राजनितिक, नियम तथा कानुन, आर्थिक, प्रतिस्प्रधिक वातावरण जस्तै स्थानिय, क्षेत्रिय, राष्ट्रीय तथा अन्तरराष्ट्रिय स्तरियहरु पर्दछन् ।

जोखिम व्यवस्थापन सम्बन्धी संस्कारको विकाश

जोखिम व्यवस्थापनको संचालक समितिबाट पारित निति तथा कार्यविधि (Policy and procedure) हरु सबै कर्मचारीहरुले प्राप्त गर्न र सम्बन्धित विभागमा कार्यरत कर्मचारीहरुले उक्त निति, कार्यविधी बारेमा राम्ररी बुझन आवश्यक छ । यस अर्थमा कर्मचारी भन्नाले केन्द्रिय कार्यलय, क्षेत्रिय कार्यलय, शाखा, उपशाखा सबै पर्दछन् ।

यसरी कुनै पनि कर्मचारीले उक्त निति, कार्यविधी भन्दा फरक कुनै अवस्था आएमा वा उनले त्यस जोखिमबाट कम्पनीलाई असर गर्ने अवस्था पत्ता लगाएको खण्डमा, उनलाई आफना माथिल्ला निकायका हाकिमलाई (Reporting Line) जानकारी गराउनु पर्छ भन्ने पनि थाहा हुन पर्छ । यसरी कुनै पनि तहमा जोखिम पत्ता लाग्न वित्तिकै उक्त जोखिमको जानकारी सम्बधित तहमा भएको अवस्थामा उक्त जोखिमका समाधानका बाटाहरु समयमा नै खुल्छन् ।

आफना कर्मचारीहरुलाई नै जोखिम सम्बन्धी सचेत गराउने र सोही अनुरुप अभ्यस्त बनाउने हो भने कुनै पनि समस्या वा चुनौति तत्काल समाधानका लागि मार्ग प्रशस्त हुनेछ र यो अझ प्रभावकारी हुनेछ ।

यसका लागि कम्पनीहरुमा सौहार्द वातावरण सृजना हुन आवश्यक छ । प्रत्येक कर्मचारीले राखेका आफना समस्या, उठाइएका जिज्ञासा वा प्रश्नलाई व्यवस्थापन पक्षबाट पनि सवेंदनशील हुन र त्यसलाई सम्वोधन गर्ने परिपाटी विकाश भएमा कर्मचारीहरुमा जोखिम व्यवस्थापन सम्बन्धी जागरुक हुने र जोखिम सम्बन्धी सस्ंकार ९च्ष्कप ऋगतिगचभ० विकाश हुदै गई, यो सगंठित हुदैं जानेछ ।

हुन त बीमा कम्पनीहरुको कृयाकलापलाई निगरानी गर्ने कार्य लेखा परिक्षकहरु द्धारा नियमित हुने गर्दछ तर अर्को अर्थ नलागेमा लेखा परिक्षकले तयार गरेको अजभअप दयह भित्र कुनै ठुला जोखिमहरुको तत्कालका लागि छुटन सक्ने सम्भावना रहन्छ ।

यसर्थ कमजोर जोखिम व्यवस्थापन र आफना सम्पुर्ण कर्मचारीलाई यसमा समाहित गर्न नसकेको अवस्थामा उक्त सस्ंथाले लिएको लक्ष्य प्राप्ती असफल नहोला भन्न सकिदैन ।

बीमा क्षेत्रमा जोखिम व्यवस्थापनको अवस्था

बीमा को काम नै बीमायोग्य जोखिम स्वीकार गर्ने र त्यसलाई व्यवस्थापन गर्ने हो । यस अर्थमा नेपाल बीमा प्राधिकरणले पनि महत्वपुर्ण भुमिका खेलेको छ । उदाहरणका लागि कुनै पनि नयां प्रोडक्ट प्राधिकरण सगं स्वीकृति लिएर मात्र विक्री गर्ने र उक्त स्वीकृति लिएको नयाँ प्रोडक्टको बीमालेख र दावीको विवरण प्राधिकरणलाई पेश गर्नु पर्ने व्यवस्थालाई लिन सकिन्छ । त्यस्तै धेरैजसो निर्जिवन बीमाका बीमादरहरु हुनु आदि । यसरी जोखिम व्यवस्थापनका कार्यहरु बीमा कम्पनीले गर्दै आइरहेका पनि छन् ।

तर जोखिम व्यवस्थापन निर्देशिका अनुरुपका कार्यहरु भईसकेको अवस्था छैन र कतिपय बीमा कम्पनीहरुमा जोखिम व्यवस्थापन विभाग नै पनि नभएको अवस्था छ ।

जोखिम व्यवस्थापन र जोखिमाकंन विभाग

जोखिम व्यवस्थापनलाई जोखिमाकंन विभाग नै हो भन्ने धारणा बीमा कम्पनीहरुमा नभएको होइन । जोखिमाकंन विभाग बीमा कम्पनीको महत्वपुर्ण विभागहरु मध्ये एक हो । जोखिमाकंन विभागले आफुलाई प्राप्त प्रस्तावित जोखिमबारेमा मुल्याकंन गरि उक्त प्रस्तावलाई स्वीकार गर्ने वा अस्वीकार गर्ने कार्य गर्दछ भने जोखिम व्यवस्थापन समग्र कम्पनीको पद्धती हो । यसमा बीमा कम्पनीको सम्पुर्ण विभागको कार्य र यसबाट कम्पनीले लिएको उद्देश्यलाई प्राप्त हुने चुनौतिलाई समाधान गरि कसरी अवसरमा रुपान्तरित गर्ने भन्ने व्यवस्था हो । यो निश्चय नै हो कि जोखिमाकंन विभाग र जोखिम व्यवस्थापन मिलेर कम्पनीको loss ratio लाई कम गर्न भने विषेश मद्दत पुग्न सक्दछ ।

जोखिम व्यवस्थापन र कम्प्लाईन्स विभाग

कम्प्लाईन्स विभागले मुलत नियमनकारीको निर्देशिका, नियमहरु, अन्य नियम, कानुनहरु तत्सम्बन्धी आवश्यक विवरणहरु (Required Reporting), सम्पत्ति शुद्धिकरण सम्बन्धी नियमहरुको पालना गराउने, नियमन निकायद्धारा परिर्वतन गरिएका नियम कानुनहरु र यसले कम्पनीलाई गर्ने असरहरुको बारेमा ध्यान दिने, कर्मचारीको अयमभ या अयलमगअत को बारेमा ध्यान दिने आदि कार्यहरु पर्दछ भने जोखिम व्यवस्थापनले उदाहरणका लागि पुर्नविमा विभागको जोखिम व्यवस्थापन नितिमा आफना पुर्नविमकहरुको (Reinsurance department) लाई कति अन्तरालमा चेक गर्दै रहने भन्ने व्यवस्था राख्न सक्दछ हुन त बीमकको पुर्नबीमा निर्देशिका, २०७८ मा (Credit Rating) सम्बन्धी व्यवस्था छ र बीमकले प्रत्येक आर्थिक वर्षमा गरिने पुर्नबीमा सम्झौतामा यो उल्लेख पनि गर्दछन् तर त्तगबचतभचथि चभउयचत बनाउंदा उक्त कुरा पनि चेक गर्ने जोखिम निति भएमा पुर्नविमकहरुका वित्तिय अवस्थाबाट बीमा कम्पनीहरु सधैं सचेत भई राखिन्छ ।

जोखिम व्यवस्थापन र ईन्टनल कन्ट्रोल विभाग

ईन्टनल कन्ट्रोल कम्पनीमा पहिले भएका वा भइरहेका कृयाकलापलाई निगरानी राख्ने, नियन्त्रन गर्ने, नियम कानुनी सम्मत रुपमा नभएका कार्यहरुको सम्पादन तथा वित्तिय अवस्था निगरानी राख्ने, मुल्याकंन गर्ने आदि पर्दछ भने जोखिम व्यवस्थापन भित्र जोखिमको असर र घटना् तथा दुर्घटना हुने सम्भावना (Likelihood) / appetite, tolerance, risk matrix जस्ता विषयहरु पनि समावेश हुन्छन् । जस अन्तर्गत कम्पनीले जोखिम लिन सक्ने वित्तिय क्षमतालाई दर्शाउदछ ।

निष्कर्शमा सम्पुर्ण बीमा क्षेत्रमा भइरहेको परिर्वतनहरुले यस क्षेत्रलाई स्वाभाभिक रुपमा चुनौति पुर्ण बनाइरहेको अवस्थामा जोखिम व्यवस्थापनलाई बीमा कम्पनीहरुले एक अभिन्न अगंको रुपमा विकाश गर्दै लैजाने हो भने सम्पुर्ण बीमा क्षेत्र नै अझ गतिशील हुनेछ भन्ने विषयमा आशावादी हुन सकिन्छ ।